郭晨凯 制图

“实体经济是金融的根基,金融是实体经济的血脉。面对严峻复杂的内外部环境,广东银保监局靠前发力,在加大‘输血’力度的同时,增强‘造血’能力。”日前,广东银保监局接受上海证券报记者专访,就金融加大服务实体经济力度、引导更多金融资源流向制造业等话题进行了详细阐述。

服务大局

信贷投向实体经济超10万亿元

上海证券报:在进一步加大金融支持实体经济方面,广东银保监局采取了哪些措施?

广东银保监局:我们积极引导银行业保险业全力服务经济社会发展战略大局,助力广东在高质量发展上走在前列。

截至2022年11月末,广东全省银行业总资产达34.7万亿元,占全国9.4%;各项贷款余额24.2万亿元,占全国11%,同比增长11.1%;债券投资余额1.57万亿元,同比增长15.96%。2022年,广东辖内银行信贷投向实体经济超过10万亿元,同比增长17.05%,高于各项贷款增速4.69个百分点;保险业累计提供风险保障1640万亿元,赔付支出1578亿元,“险资入粤”突破2万亿元,同比增长超40%。

一方面,加大“输血”力度,着力稳主体、保民生。广东银保监局助力稳定和扩大民间投资,2022年新发放企业贷款中,六成投向民营企业,普惠型小微企业贷款余额1.9万亿元、贷款户数171万户,同比分别增长25.60%、21.6%;新发放贷款利率比2020年下降0.6个百分点。同时,精准滴灌积极助企纾困,2022年主要金融机构为超过10万户中小微企业实施延期偿还,贷款本息超过3100亿元。

广东银保监局推动房地产市场平稳健康发展。广东银保监局出台金融支持广东房地产市场发展“14条”,截至2022年末,广东辖内房地产贷款余额5.27万亿元,为超过1.1万笔住房按揭贷款办理延期还本付息。

另一方面,增强“造血”能力,着力稳增长、促发展。2022年,广东的政策性资金投放居全国第一,为广东省内重大项目共投放近1000亿元,占全国约七分之一,主要银行机构配套融资授信超4000亿元;基础设施贷款余额2.3万亿元,同比增长15%;广东专项债项目配套融资约为去年的1.7倍。

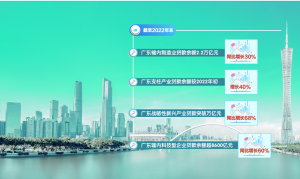

广东银保监局支持“制造强省”“制造业当家”战略,截至2022年末,广东辖内制造业贷款余额2.2万亿元,同比增长30%;广东支柱产业贷款余额较2022年初增长40%,战略性新兴产业贷款突破万亿元,增长68%。激发“双创”活力,赋能科技创新,支持广东构建全过程创新生态链,广东辖内科技型企业贷款余额超8600亿元,同比增长60%。

助力实现“双碳”目标,广东银保监局印发推进绿色金融发展的指导意见,截至2022年末,主要银行机构绿色信贷余额1.4万亿元,同比增长60%。

支持外贸大省保稳提质,广东银保监局配合省有关部门出台支持贸易高质量发展等5份政策文件,截至2022年末,广东辖内外贸企业贷款余额1.4万亿元,较2022年初增长32%,保险机构共为7.4万家外贸企业提供风险保障3.7万亿元。出口信保服务2.25万家外贸企业,为目标数的近2倍。

深化金融改革开放,加强中小银行保险机构公司治理监管。支持广州银行、广州农商行发行债券,拓宽融资渠道。承接华农财险落户广东,持续扩大“跨境理财通”试点规模。截至2022年末,辖内银行机构对南沙自贸区、横琴粤澳深度合作区贷款余额同比分别增长16%、30%。

主动作为

为制造业发展“保驾护航”

上海证券报:广东金融部门如何引导更多金融资源流向制造业等实体经济领域?

广东银保监局:广东是我国制造业发展的排头兵,连续26年保持全国制造业第一大省地位。广东银保监局深刻领会把握制造业作为立国之本、强国之基的重要地位,根据广东省委提出的“制造业当家”战略,主动作为,强化责任担当,引领广东辖内银行业保险业聚焦广东产业规划布局,为制造业高质量发展提供有力的金融支撑。

首先,强化监管引领,推动政策加快落地见效。广东银保监局及时传达银保监会《关于进一步推动金融服务制造业高质量发展的指导意见》精神,督促机构落实广东银保监局印发的一系列政策文件要求,指导机构增强认识、提高站位、倾斜资源,加大对制造业的信贷投放,提高保险保障作用。针对佛山、东莞等制造业大市,积极配合地方政府研究加快建设制造业强市的意见,释放明确监管信号。

其次,围绕政府规划,加大信贷支持力度。广东银保监局紧紧围绕“制造业当家”战略,督导银行保险机构主动对接制造业企业需求,加大融资支持力度。截至2022年末,广东辖内制造业贷款余额2.19万亿元,同比增长30.16%,增速为各项贷款增速的2.44倍。汽车制造业、电子设备制造业、电气机械和器材制造业等广东支柱产业贷款余额同比增长均超过40%;战略性新兴产业贷款余额1.02万亿元,同比增长超60%。

再次,完善体制机制,为制造业发展“保驾护航”。广东辖内金融机构通过内部考核引导、利率定价优惠、打造专属融资产品、优化组织架构等方式,进一步引导资源向制造业倾斜。广州银行对制造业贷款FTP价格给予优惠,将中长期制造业贷款作为分支行的KPI考核指标。积极稳妥发展供应链金融服务。截至2022年三季度末,辖内银行机构累计为2.25万户产业链核心企业提供日常周转资金支持超1万亿元,累计为超过8万户产业链上下游企业提供1.33万亿元资金支持。

先行先试

落地多项“跨境+”试点

上海证券报:在推动金融高质量对外开放方面,广东金融有哪些创新措施?

广东银保监局:广东银保监局牢牢把握粤港澳大湾区、广东自贸区、横琴粤澳深度合作区及南沙重大合作平台等国家战略契机和制度政策优势,开展了银行业保险业体制机制创新的大量有益探索和实践,跨境金融合作和服务先行先试、多点开花。

统筹推进横琴、南沙“双区”体制机制建设。广东银保监局积极推动横琴粤澳深度合作区建设,细化21项任务措施。组建课题调研组,深入研究合作区未来监管制度和合作安排,为粤澳金融深度融合发展奠定理论基础。全力支持广州南沙重大合作平台建设,成立局专项工作小组,主要负责人赴南沙调研座谈,强化政策研究,配合出台实施方案,建立配套统计共享机制。支持国内首个航运保险要素交易平台在南沙做大做强,累计提供风险保障金额超330亿元,为国际航运保险发展注入活力。同时,深化跨境金融合作,充分发挥粤港澳深四地保险监管联席会议机制作用,牵头举办第二十一届联席会议,达成多项共识。探索建立“一地调解、四地互认、四地执行”的金融纠纷调解合作机制,不断完善多元纠纷化解机制。

先行先试,落地多项“跨境+”全国首创业务试点。广东银保监局推广“跨境理财通”业务试点,在前期联合发布实施细则、自主制定配套监管机制的基础上,持续优化备案流程,支持辖内26家银行2500多个网点开展试点业务,截至2022年10月末发生业务1.46万笔,金额17.34亿元,实现湾区城市全覆盖,成为拓宽大湾区居民跨境投资渠道、探索粤港澳三地金融合作新格局和人民币国际化新路径的重大金融创新。

首创“三地保单一地购买”跨境车险便民投保服务,累计承保港澳跨境机动车辆5.66万辆,提高通关便利。2022年12月20日,粤澳跨境机动车辆保险“等效先认”作为“澳车北上”的重要便民措施,正式落地实施,一张保单保两地从设想变成现实,为跨境车险制度创新提供了经验和范本。同时支持广东辖内18家公司29款湾区专属重疾险及跨境医疗险上市,累计为11.46万人次提供湾区专属医疗健康保险保障1008.87亿元。

“引进来”和“走出去”相结合,促市场主体“枝繁叶茂”。广东银保监局推动华农财险落户广州,成为系统内首个保险法人跨区迁址事项。支持恒丰银行、澳门大丰银行广州分行开业,实现全国性股份制银行和进入内地的4家澳门银行在粤机构全覆盖。支持中国银行在佛山设立全国级运营中心,海晟金租公司SPV公司落地南沙自贸区。支持东莞银行设立香港分行和香港子行,该银行成功在港股上市。同时,积极推动粤港澳大湾区保险服务中心和粤港澳大湾区国际商业银行建设。目前大湾区银行业保险业基本涵盖各机构类型,广东成为全国首个地级市外资银行全覆盖的省份,港澳银行营业性机构数量持续保持全国第一。

来源:上海证券报